Sequantis bénéficie d’un positionnement unique, travaillant à la fois pour les gestionnaires d’actifs et les investisseurs institutionnels. Nous produisons et consommons simultanément des données, ce qui nous permet de maîtriser l’ensemble du processus de production.

En combinant nos services, nous sommes en mesure de répondre à tous les besoins de nos clients, actuels et futurs, et d’optimiser l’utilisation des données.

Nous sommes convaincus que les données sont aujourd’hui sous-exploitées par les institutions, notamment en matière de reporting. Une compagnie d’assurance qui doit analyser les fonds communs de placement pour calculer ses exigences de solvabilité peut, à un coût marginal, élaborer un rapport client final à partir de ces données.

Asset owners

Les exigences réglementaires ont considérablement augmenté ces dernières années et, malgré toutes les annonces de simplification, cette tendance devrait s’intensifier, générant une hausse substantielle des coûts d’exploitation. Répondre à toutes ces exigences nécessite toujours plus de données, toujours plus d’outils et toujours plus de compétences internes.

Pour résister à ce raz-de-marée, la mutualisation apparaît comme une solution naturelle et efficace. Pour ses clients assureurs et mutualistes, Sequantis mutualise une gamme de services, de données et d’outils pour le suivi de portefeuille, la comptabilité titres auxiliaire, la transparence des fonds, le calcul et la validation du SCR, le calcul des risques et des risques climatiques, et le reporting extra-financier.

Asset managers

Les exigences de reporting des sociétés de gestion d’actifs ont explosé ces dernières années, autour de trois composantes distinctes :

- PRIIPS, MIFID 2, SFDR/SDR, LEC 29, CSRD, Taxonomie

- Solvabilité 2 (UE et Royaume-Uni), HK-RBC, Bâle 3

- Exigences des clients : institutionnels, distributeurs

Si une société de gestion d’actifs fortement engagée auprès d’une clientèle donnée se doit de maîtriser a minima la réglementation – et donc les contraintes – de ses clients, il n’est de facto plus possible de maîtriser l’ensemble, ni de disposer des outils et données nécessaires à ces productions périodiques.

Reporting clients finaux

Les réglementations actuelles sont nombreuses et nécessitent des jeux de données considérables. Initialement conçues pour répondre à ces enjeux réglementaires, ces bases de données sont souvent sous-exploitées : transparence des fonds, nécessaire aux réglementations Solvabilité 2, CRD 4 et parfois SFDR, données requises pour les PRIIPS, et données requises pour les réglementations extra-financières SFDR et CSRD.

Pour générer des rapports destinés aux clients finaux, et donc un très grand nombre de documents, il est nécessaire de repenser les chaînes de reporting actuelles, qui reposent le plus souvent sur une validation finale de chaque document, une tâche impossible pour les volumes importants.

La validation des données et des processus de génération de rapports nous permet de répondre efficacement et en toute sécurité à la génération automatisée d’un très grand nombre de rapports, un facteur clé pour fournir des rapports personnalisés aux clients finaux.

Durabilité

Les réglementations en matière de durabilité se multiplient, certaines exigeant que les résultats soient auditables. Un ensemble unique de données et de processus est nécessaire, car c’est le seul moyen de produire un reporting cohérent et de fédérer toutes les équipes impliquées, de l’investissement à la comptabilité en passant par les critères ESG.

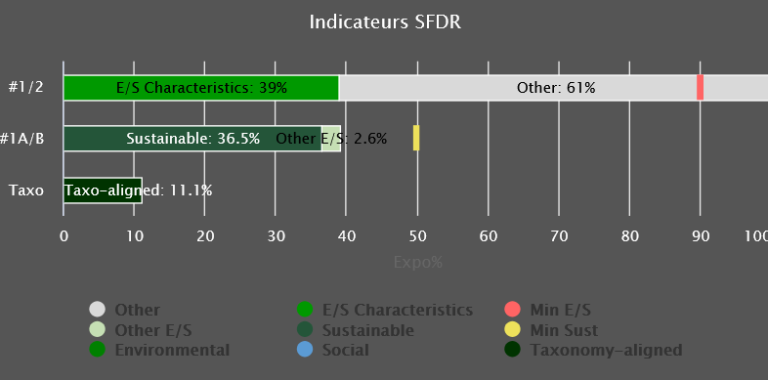

Il existe de nombreuses réglementations en matière de durabilité, notamment l’article 29 de la LEC (FR), le règlement SFDR, l’article 8 de la taxonomie, la NFRD et la CSRD. Les réglementations prudentielles telles que Solvabilité 2 et Bâle 3 ont commencé à intégrer les risques de durabilité, parallèlement à une série d’exercices pilotes demandés par les régulateurs bancaires et d’assurance. Enfin, la norme internationale ISSB a défini les normes IFRS de publication d’informations en matière de durabilité.

Nombre de ces approches nécessiteront la définition de règles, de la politique d’investissement à la double matérialité, en passant par la définition de la part durable pour le règlement SFDR. Un moteur de règles avec un paramétrage unifié est donc nécessaire au-delà du jeu de données.

La production de l’ensemble de ces rapports permet également de gérer les investissements en utilisant les mêmes données et les mêmes moteurs.

Notre offre se résume à des données auditées et non auditées + des moteurs de règles + des moteurs de calcul et de reporting + des outils d’analyse et de gestion des investissements – et nous permet de répondre aux problématiques de complexité, de volume et de cohérence tout en minimisant les coûts.

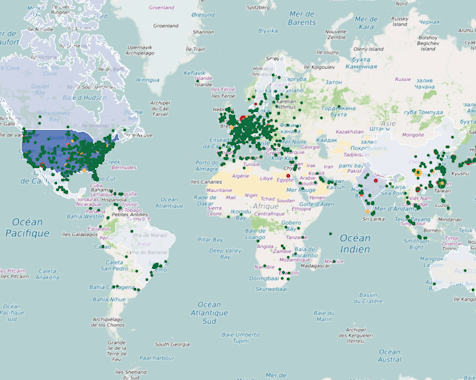

Transparisation des investissements

La mise en transparence des fonds a débuté il y a dix ans avec la directive Solvabilité II, première réglementation exigeant explicitement une analyse des fonds, tout en autorisant les redressements avec le principe de proportionnalité et le respect du principe de prudence. Bâle III a ensuite appliqué une approche similaire.

Le changement le plus important est venu des réglementations sur la durabilité, et en particulier de toutes les règles basées sur des exclusions, comme les énergies fossiles. Pour démontrer une exposition nulle à un secteur pétrolier, une analyse complète est alors obligatoire.

L’analyse doit répondre aux besoins, quels qu’ils soient.

Une analyse ESG doit identifier tous les émetteurs et garantir que toutes les données extra-financières sont correctement projetées sur l’ensemble du portefeuille.

Une analyse des risques doit également garantir que tous les titres, cotés et de gré à gré, sont correctement modélisés afin de permettre une affirmation précise des risques financiers.

Sequantis a développé et mis en œuvre ces deux approches pour répondre à tous les besoins de ses clients.

Simulation

Il n’y a pas si longtemps, les outils de simulation étaient un atout dans le secteur extra-financier. Mais avec la multiplication des contraintes réglementaires et des politiques d’investissement internes, un moteur de simulation capable de surveiller l’ensemble des contraintes est désormais indispensable pour les investisseurs institutionnels et les gestionnaires d’actifs.

Sequantis Transition Monitor a été développé pour permettre aux clients de Sequantis de définir et de surveiller tous types de contraintes d’investissement : labels, politiques d’investissement, SFDR/SDR, risques extra-financiers.

STM est utilisé par les gestionnaires de portefeuille, les équipes ESG et les équipes risques.